El préstamo de particular a empresa, la financiación alternativa favorita de los españoles

Los préstamos de particulares a empresas: opción preferida en España

Mientras que en el conjunto de Europa la opción mayoritaria entre los distintos tipos de financiación alternativa a la banca es la que se conoce como el préstamo entre particulares (préstamos P2P), en España la opción mayoritaria es el préstamo de particular a empresa. Así se deduce del informe Sustaining Momentum, el segundo estudio sobre la industria de la financiación alternativa en Europa elaborado por la Universidad de Cambridge. Es decir, que los inversores españoles prefieren prestar su dinero a empresas antes que a particulares.

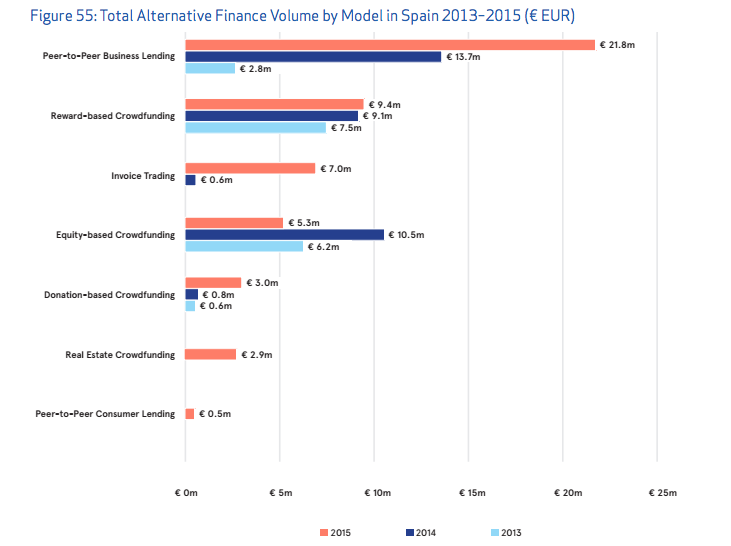

Los préstamos de particulares a empresas, que consisten en que un grupo de inversores preste su dinero a empresas a cambio de un porcentaje de interés, registraron un crecimiento del 59% en el 2015, hasta los 21,8 millones de euros gestionados, y se consolidaron como líderes en su sector y como los que más crecen. Su importancia es tal que representan el 44% del total del dinero que movió el año pasado la financiación alternativa en España. Se trata de préstamos de unos 25.000 euros de media, una cifra considerablemente inferior a la media de los países europeos, que es de 100.000 euros.

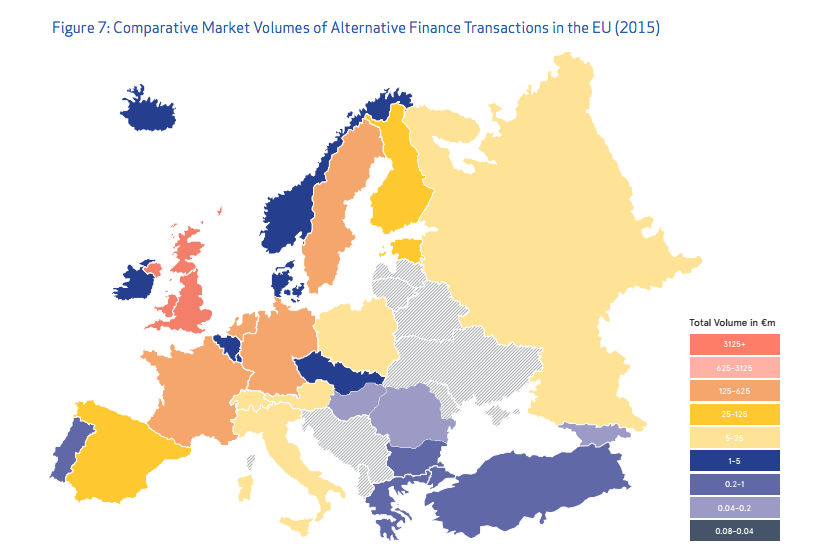

En su conjunto, la financiación alternativa creció un 39% el año pasado en España, hasta los 50 millones de euros, pero cabe destacar que entre el 2013 y el 2014 el aumento registrado fue del 112%. Y el margen de crecimiento es todavía muy amplio puesto que el país sigue estando lejos de sus vecinos europeos: en el 2015 fue el quinto por volumen total de dinero gestionado pero es el catorceavo por cápita, es decir tras dividir el total por el número de habitantes.

La continuación de la buena racha del sector está en manos, sin embargo, de la legislación vigente. Así lo creen las plataformas de financiación alternativa españolas encuestadas por la Universidad de Cambridge en su informe, el 59% de las cuales ven como alto o muy alto el riesgo de que el Gobierno central realice cambios en la legislación vigente. Esta es vista como “demasiado estricta y exigente” por el 43% de las plataformas, un porcentaje superior al de la media europea. Por otro lado, el estudio indica que España fue uno de los primeros países en imponer una legislación específica para este segmento de la financiación con el objetivo de proteger al inversor.

Reino Unido lidera el mercado de financiación alternativa en Europa

No es casualidad que el informe Sustaining Momentum haya sido realizado por una universidad británica. Reino Unido es con diferencia el principal mercado europeo de la financiación alternativa, al representar el 80% del total del negocio, con 4.412 millones de euros gestionados el año pasado. En el conjunto de los países europeos, la financiación alternativa movió 5.431 millones en el 2015, un 92% más que en el ejercicio anterior, es decir casi duplicó la cifra de negocio del 2014.

El gran crecimiento que se está registrando en el conjunto de los países europeos y las dimensiones que ha alcanzado el mercado en Reino Unido llevan a concluir que este segmento de la inversión alternativa a la banca tradicional tiene un enorme potencial de crecimiento en Europa y, especialmente, en España.

El éxito de ECrowd!, plataforma de préstamos de particulares a empresas para proyectos sostenibles

Como plataforma online especializada en crowdlending, especialmente en préstamos de particulares a empresas, ECrowd! no es ajena al éxito cosechado por este segmento de la financiación alternativa. A pesar de ser una empresa joven, nacida en 2014, ya ha superado el millón de euros gestionados, en un total de 19 proyectos empresariales. Más de 1.200 inversores confían en nosotros para sacar rentabilidad a sus ahorros. Y no para de romper barreras, ahora también geográficas con su primer proyecto fuera de España: una caldera de biomasa para un centro geriátrico y asistencial en Vila Nova de Gaia, Portugal.

ECrowd! consiguió el pasado mes de julio la licencia de la CNMV para operar como Plataforma de Financiación Participativa (PFP), siendo una de las primeras en obtener esa preciada autorización. El proceso obligatorio de obtención de una licencia de PFP surgió a raíz de la publicación en el BOE de la Ley 5/2015 de 27 de abril, “de fomento de la financiación empresarial”. La normativa establece unos estrictos requisitos para la concesión de las licencias de PFP bajo la supervisión de la Comisión Nacional del Mercado de Valores y del Banco de España.

¿Quieres recibir noticias de cuándo tendremos una nueva oportunidad de inversión en la plataforma de financiación colectiva ECrowd!? Regístrate para recibir nuestro boletín.

Previous post:

« Invertir en energías renovables: 4 maneras innovadoras de invertir

Next post:

El vehículo eléctrico pisa el acelerador »

[…] no queremos pasar por el banco ni tampoco ceder control a los accionistas? La respuesta es fácil: los préstamos de particulares a empresas o crowdlending. A través de esta fórmula de financiación alternativa ningún banco te dirá […]

[…] – o crowdlending- también debemos distinguir entre préstamos de persona a persona (P2P) y préstamos de particulares a empresas (P2B). Estos dos últimos tipos también son muy diferentes, ya que la naturaleza del análisis […]